Gute Nachricht für den Schweizer Steuerzahler

Mit dem Jahresabschluss der UBS wurde bekannt, dass die UBS maximal USD 39.1 Mrd. statt USD 60 Mrd. in den Schweizerischen Nationalbank(SNB)-Stabilisierungsfonds transferiert. Für den Schweizer Steuerzahler eine sehr erfreuliche Nachricht. Nicht transferiert werden Monoline-versicherte Wertschriften und Wertpapiere die auf Studiendarlehen basieren. Ein Teil der Presse glaubt, dass die UBS diese „guten“ Wertpapiere zurückhalten will, ich sehe in diesen Wertpapieren nur einen hohen Abschreibungsbedarf, daher sollten wir die Reduzierung des SNB Risikos dankend annehmen.

Gemäss der UBS und SNB wurden diese Wertschriften nicht transferiert, weil die UBS diese teilweise neu nach Fair Value und nicht mehr nach Marktwert bewerten kann.

Die UBS hat ihre risikogewichteten Aktiven gemäss Basel II, im 4. Quartal (Q) 2008 um 9% auf CHF 302 Mrd. reduzieren können. Damit ist klar, dass die UBS nur dank der SNB-Transaktion ihre Risiken reduzieren konnte.

Schlechte Nachricht für die Schweiz

Nebst dem Jahresverlust von zirka CHF 20 Mrd. verlor die UBS netto Kundengelder in der Höhe von CHF 226 Mrd. in einem Jahr, wovon rund CHF 100 Mrd. auf reiche Privatkunden entfielen. Trotz der Staatshilfe durch den Bund und der SNB betrug der Nettoneugeldabfluss immer noch CHF 85.8 Mrd. im 4Q 2008. Noch am 4.11.2008 sprach UBS-CFO John Cryan von ermutigenden Zeichen beim Nettoneugeld seit der Bekanntgabe der Transaktion mit der SNB. Diese Aussage entpuppte sich im Nachhinein mehr als Wunschdenken als Realität. Ich hatte schon früher einmal geschrieben, dass gerade dieses Rettungspaket wahrscheinlich viele Kunden verscheuchen würde. Mit ihrem Abschreibungsbedarf von USD 48.6 Mrd. im Subprime Markt, besetzt die UBS immer noch einer der vorderen Plätze. Sie wird in der Zukunft natürlich zurückfallen, da der SNB-Stab Fund die weiteren Abschreibungen in diesem Markt tragen muss. Siehe „Banks‘ Subprime Market-Related Losses, Top $815 Billion: Table“ für vollständige Liste.

|

Firma |

Abschreibungen |

Kapitalerhöhung |

|

Wachovia Corporation |

97.9 |

11.0 |

|

Citigroup Inc. |

85.4 |

109.3 |

|

Merrill Lynch & Co. |

55.9 |

29.9 |

|

UBS AG |

48.6 |

32.1 |

|

Washington Mutual Inc. |

45.6 |

12.1 |

|

Bank of America Corp. |

40.2 |

78.5 |

|

HSBC Holdings Plc |

33.1 |

4.9 |

|

JPMorgan Chase & Co. |

29.5 |

44.7 |

|

National City Corp. |

26.2 |

8.9 |

|

Morgan Stanley |

21.5 |

24.6 |

|

Wells Fargo & Company |

17.3 |

41.8 |

|

Lehman Brothers Holdings Inc. |

16.2 |

13.9 |

|

Deutsche Bank AG* |

15.8 |

5.9 |

|

Royal Bank of Scotland Group Plc |

14.8 |

50.1 |

|

Barclays Plc* |

14.7 |

27.6 |

|

Credit Suisse Group AG |

13.7 |

11.7 |

|

IKB Deutsche Industriebank AG |

13.4 |

11.0 |

|

ING Groep N.V. |

12.3 |

19.0 |

|

HBOS Plc |

9.3 |

23.2 |

|

Credit Agricole S.A. |

8.9 |

11.6 |

|

Fortis |

8.5 |

20.9 |

|

Mizuho Financial Group Inc. |

8.1 |

6.6 |

|

Societe Generale |

7.8 |

10.8 |

|

Goldman Sachs Group Inc. |

7.1 |

20.5 |

|

PNC Financial Services Group |

7.1 |

8.1 |

|

Bayerische Landesbank* |

6.8 |

19.3 |

|

Canadian Imperial Bank of Commerce |

6.8 |

2.6 |

|

DZ Bank AG |

6.7 |

0.0 |

|

SunTrust Banks Inc |

6.0 |

4.8 |

|

BNP Paribas |

5.5 |

3.3 |

|

Hypo Real Estate Holding AG |

5.2 |

0.0 |

|

Indymac Bancorp |

4.9 |

0.0 |

|

Fifth Third Bancorp |

4.8 |

6.0 |

|

KBC Groep NV |

4.7 |

7.2 |

|

Banco Santander SA* |

4.7 |

18.6 |

|

Dresdner Bank AG |

4.7 |

0.0 |

|

…. |

|

|

|

Total |

815.6 |

855.7 |

Vergleich Rettungspakete USA und UBS

Mir ist es klar, dass die UBS die Staatshilfe reduzieren wollte. Sie belegt in der Negativliste der Staatshilfe auch mit dem reduzierten Betrag von USD 46 Mrd. einer der vordersten Plätze. Zudem haben die US-Grossbanken versprochen, die Staatshilfe bis 2012 zurück zu zahlen. Die UBS bekam eine USD 39.1 Mrd. bzw. USD 35 Mrd. Bad Bank. Viel Staatshilfe ist gleich schlechte Bank und keine Staatshilfe ist gleich gute Bank, so denken nicht wenige bei der Wahl ihres Finanzinstitutes. Somit gehört die UBS zu den schlechtesten Banken weltweit!

Trotz der Finanzhilfe des Staates an die UBS halten es die schweizerischen Regierungsparteien nicht für nötig, ihre Parteispenden offen zu legen. Daher muss ich davon ausgehen, dass die UBS die Parteien CVP, SVP und FDP für die Durchsetzung ihrer Interessen bezahlt – diese sind typische Merkmale einer Bananenrepublik. In den USA müssen die Spenden offen gelegt werden, damit sind die politischen Interessenvertreter der Banken sofort ersichtlich.

Was würde der Konkurs UBS bedeuten?

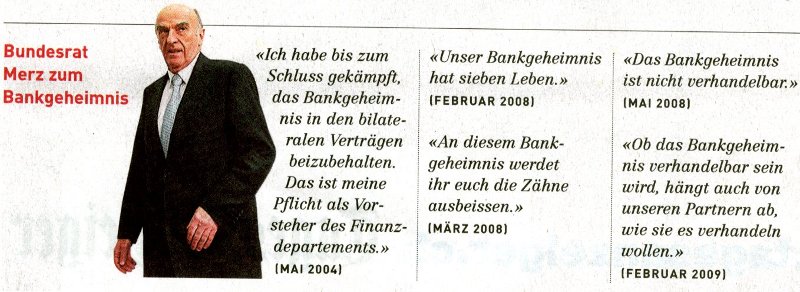

Eine interessante Aussage machte diese Woche Bundesrat Merz im Zusammenhang mit der Übergabe der Daten von den zirka 300 mutmasslichen Steuerbetrügern an die USA. Gemäss Finanzminister Hans-Rudolf Merz würde der Konkurs der UBS bis zu 100 Mrd. und langfristig sogar 300 Mrd. kosten. Ich würde gerne sehen, wie sich die Summe von 300 Mrd. zusammensetzt, es ist mit Sicherheit nicht nur die Differenz zwischen Aktiven und Passiven der UBS-Bilanz.

Die hohen Löhne der Grossbanken

Die Finanzbranche hat gemäss Marcel Rohner, UBS die höchste Wertschöpfung gehabt. Damit werden die immer noch hohen Fixlöhne von Durchschnitt CHF 180‘000 bei der UBS begründet. Mit einem Verlust von zirka CHF 20 Mrd. im Jahre 2008 noch von einer hohen Wertschöpfung zu sprechen, ist mehr als ironisch.

Eine andere Begründung ist die scheinbar hohe Dichte der Talente in der Finanzindustrie. Hierzu erinnere ich die UBS an die Misserfolge des von Herrn Costas gegründeten Dillon, Read Capital Management (DRCM) im Jahre 2005. DRCM beschäftigte 120 hochgejubelte Talente während zirka 2 Jahren, danach blieb ein hoher Abschreibungsbedarf und der DRCM musste in das Investment Banking integriert werden. Die Bankentalente haben zig Produkte erfunden, die heute völlig “eingefroren” sind, das Finanzsystem liegt auf der Intensivstation und viele westliche Grossbanken haben Zombie Status.

Bei der UBS werden bis zu CHF 3.8 Mrd. an Boni für das Jahr 2008 bezahlt, wobei davon CHF 1.6 Mrd. aufgeschobene Lohnzahlungen sind. Die Schweizer Politiker haben sich teilweise stark über die CHF 2.2 Mrd. Boni Zahlungen für das Jahr 2008 erregt. Seit die Schweiz viel Geld in die UBS gesteckt hat, ist die UBS-Führsprecherin Finma nicht verlegen, diese Boni als überlebenswichtig für die UBS zu deklarieren – und siehe die Politiker schwiegen.