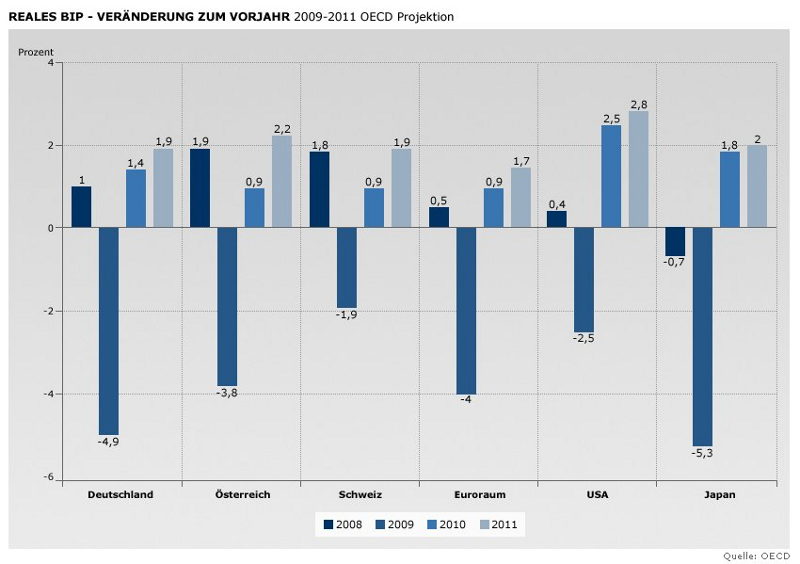

Obwohl die beiden Grossbanken UBS und Credit-Suisse (CS) in der aktuellen Finanzkrise ihre Bilanzsummen seit dem Rekordhoch stark reduziert haben, beträgt die Summe der beiden Bilanzen noch immer zirka 440% des geschätzten nominellen Bruttoinlandsprodukts (BIP) der Schweiz.

Schweizer Grossbanken sind noch immer systemrelevant für das Weltfinanzsystem

Das Financial Stability Board hat 30 Finanzinstitutionen als systemrelevant taxiert, darunter fallen auch die CS und UBS. Ich habe bisher nicht gehört, dass die beiden schweizerischen Grossbanken von der Liste der weltweit systemrelevanten Finanzkonzerne gestrichen wurden.

Bundesrat Merz verneint eine weiter Finanzhilfe für die UBS

Wenn Bundesrat Merz eine zukünftige Staatsrettung einer UBS oder Credit-Suisse verneint, ist dieser Herr sehr unredlich.

Quelle: SRF, Eco vom 3.05.2010

Es ist bedauerlich, dass die schweizerische Politik der Verführung am globalen Finanzmarkt unterliegt und die damit eingegangenen Risiken ausblendet.

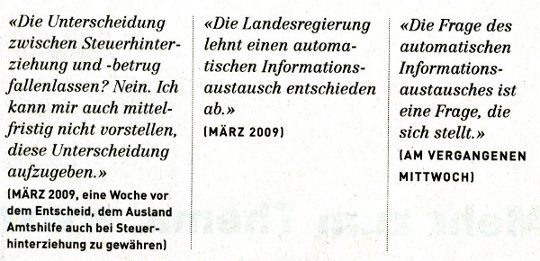

Die Glaubwürdigkeit des Bundesrat Merz

Im Folgenden überlasse es Ihnen, die Glaubwürdigkeit des Bundesrat Merz zu beurteilen:

Quelle: SonntagsZeitung vom 7.02.2010

Weiterlesen